Por Jansen Costa

É manchete de todos os jornais e revistas sobre o ciclo de cortes de juros da Selic.

Ao pensar que aquele 1% por mês sem risco vai deixar de existir, o que automaticamente você pensa?

“Preciso comprar Ações!”

“Vou perder dinheiro deixando meu dinheiro aplicado no CDI.”

Se você está pensando assim, leia esse texto até o final…

Primeiramente, vamos para uma aula sobre maneiras de investir em renda fixa.

Existem 3 estratégias de investimentos em Renda Fixa:

1. Pós Fixado → Atrelado normalmente ao CDI ou Selic, é a maneira mais conhecida e conservadora de se investir em renda fixa. Seu rendimento aumenta com a alta dos juros e se reduz ao ciclo de corte de juros.

Recomendado para clientes conservadores e para Reserva de Emergência (mínimo de 6 meses de custo de vida aplicados com liquidez e atrelado a Selic ou CDI).

Como maximizar o ganho nessa estratégia:

- Comprar o maior % do CDI em um produto atentando a diferença de imposto entre aqueles que são Isentos. Além disso, deixar sempre abaixo de R$ 250mil/banco/CPF.

Nessa estratégia, você dificilmente perderá dinheiro mês a mês.

2. Pré Fixado → Aplicação com taxa definida no momento da aplicação, onde não haverá diferença da rentabilidade ao longo da variação da taxa Selic (para cima ou para baixo).

OBS.: Comprar títulos pré fixados garantem a taxa até o vencimento. Em caso de antecipação, você pode ganhar ou perder dinheiro.

3. Pré + Inflação → Aplicação com taxa pré fixada definida no momento somada ao índice pós fixado de inflação (IPCA).

Obs: Comprar títulos pré fixados garantem a taxa até o Vencimento. Em caso de antecipação, você pode ganhar ou perder dinheiro.

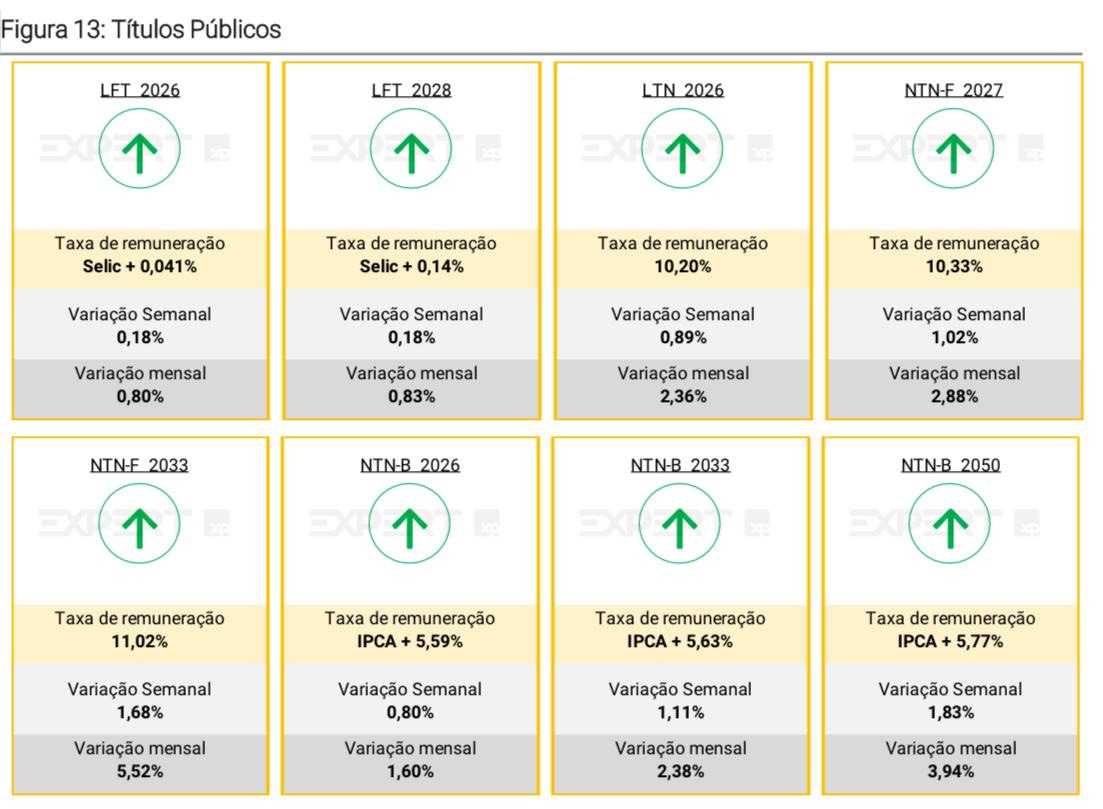

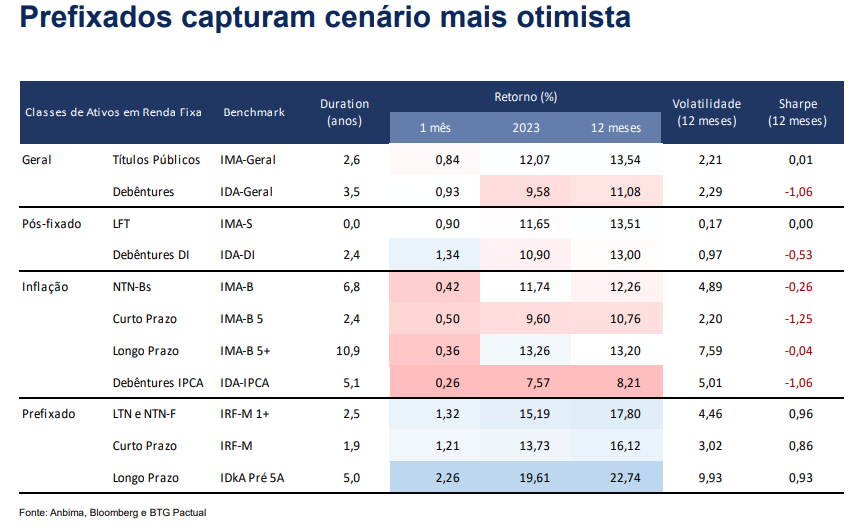

Qual foi a rentabilidade dos títulos na última semana?

O CDI atualmente está em 12,25% ao ano, aproximadamente 0,80% ao mês.

Assim, como os títulos LTN, NTNF e NTNB estão redendendo acima disso?

Agora você já sabe que nem toda renda fixa é fixa e pode sim gerar ganhos e perdas.

O Efeito dessa rentabilidade é chamada como Marcação a Mercado dos títulos. Você não precisa ser um Expert no assunto e sim, saber que:

- Em ciclo de corte de juros, esses títulos pré fixados se valorizam acima do CDI;

- Em ciclos de corte de juros, os títulos com vencimento (duration) mais longo tendem a se valorizar mais;

- Em ciclos de Aumento de juros, você perde dinheiro se resgatar antes. (SIMMMM, PERDE!!!!)

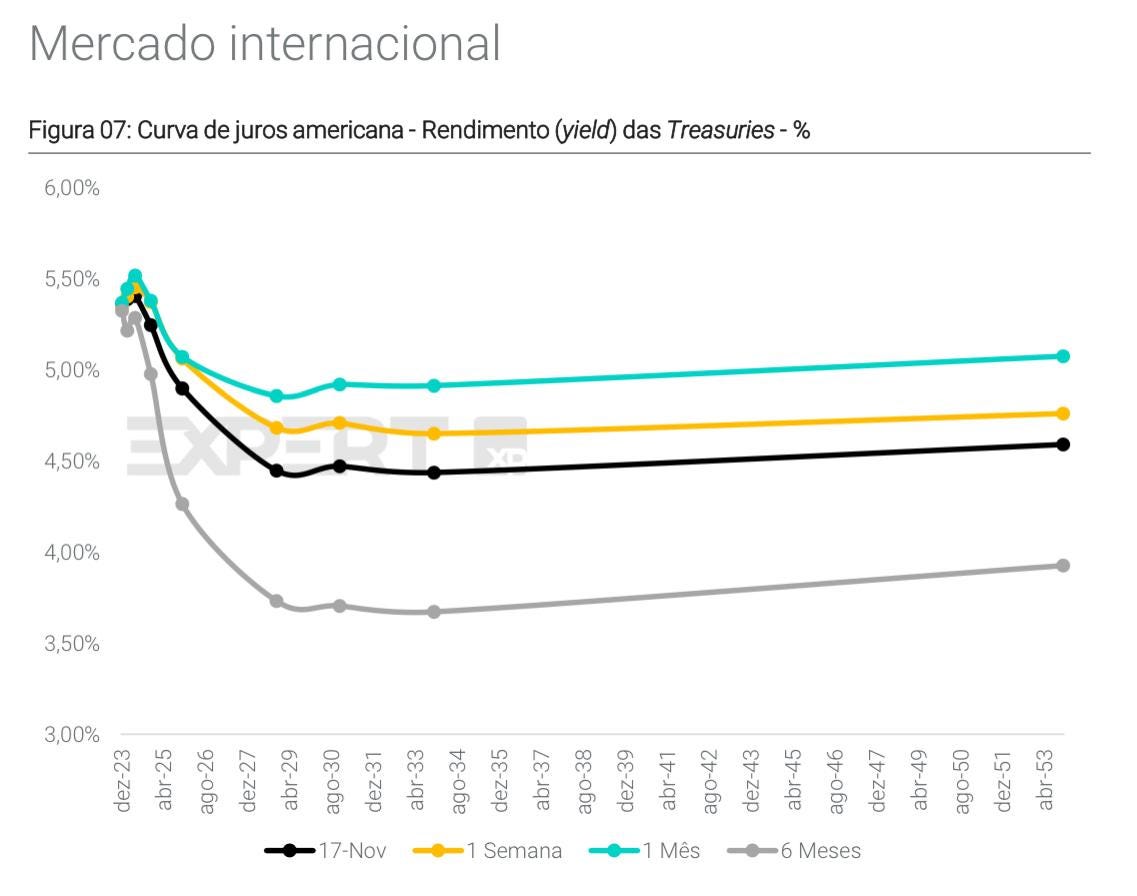

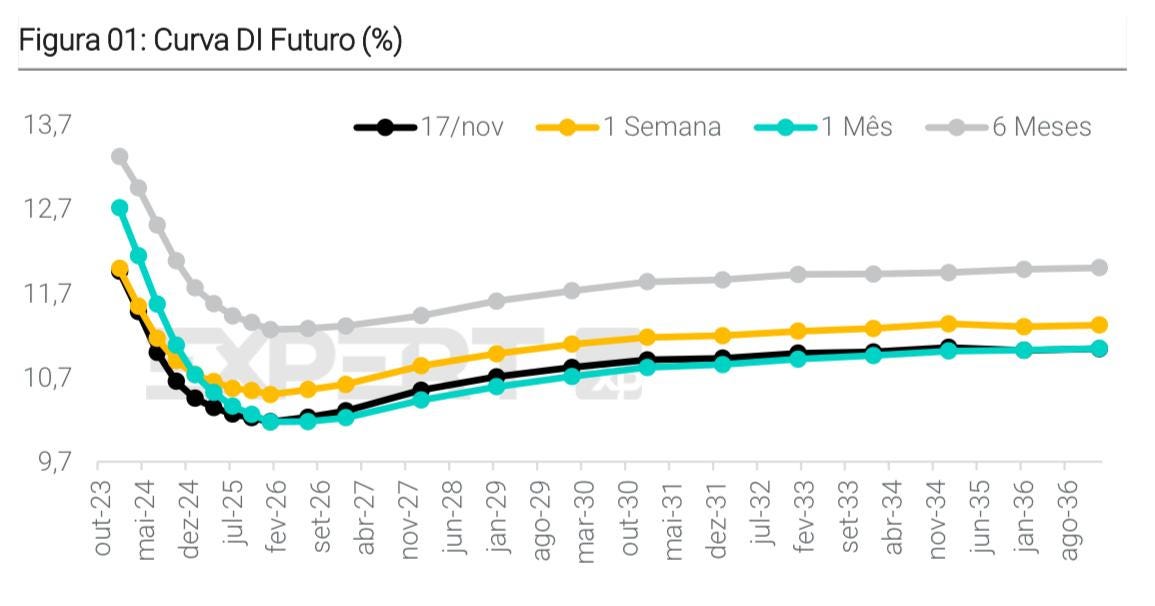

Esses títulos seguem a precificação através das curvas de taxas de juros marcadas na B3 diariamente. Segue o exemplo das curvas no Brasil e Estados Unidos:

Veja que ao longo do tempo as taxas se modificam e que 6 meses atrás o cenário no Brasil era mais desafiador, mais risco e por consequência mais alta as taxas.

Porém, o inverso é o que está acontecendo nos Estados Unidos.

Com isso, você sabendo que elas são uma oportunidade de ganho e você não precisa ir para Ações se não quiser,como você deve se posicionar?

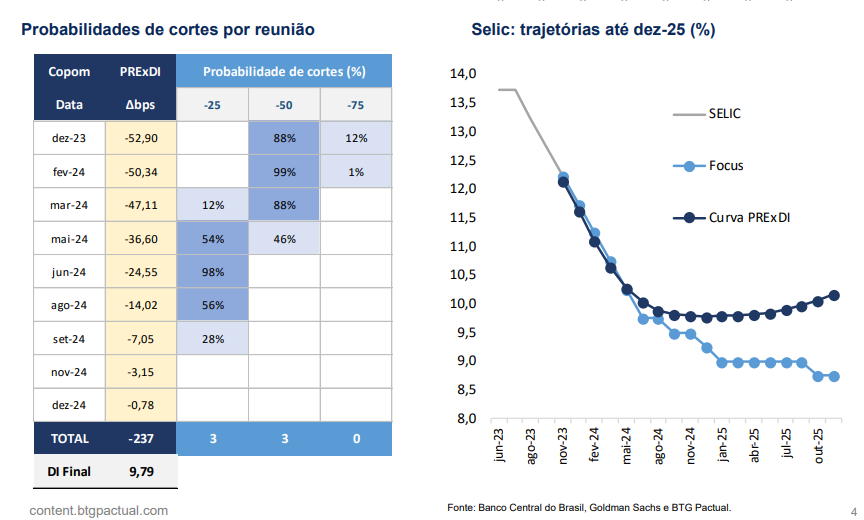

- O ciclo de juros deverá seguir essa tragetória:

Com isso, taxa de Juros em Dez/2024 deve ser 10%.

CDI =10% ; 120% cdi = 12% a.a – 1% a.m

2. Aplicação em Pré fixados garantem mais ganhos que Pré + Inflação.

Aqui é importante entender que no Brasil, nada é 100% e a estratégia pode virar muito rápido.

Apesar de saber que os Pré ganha mais que Pré +IPCA, seja mais conservador e opte sempre por IPCA por se proteger da inflação que possa a vir se os gastos do Governo continuarem a crescer e haja algum processo de segurar a taxa de juros.

- Apesar dos juros já terem começado a baixar, o momento é AGORA:

Segue texto do relatório do BTG sobre Renda Fixa:

Mesmo com a bonança recente nos preços dos ativos, entendemos que o timing para aplicar em renda fixa em títulos com vencimentos mais longos ainda faz bastante sentido, por entender que a recente melhora conta uma pequena parte da história completa.

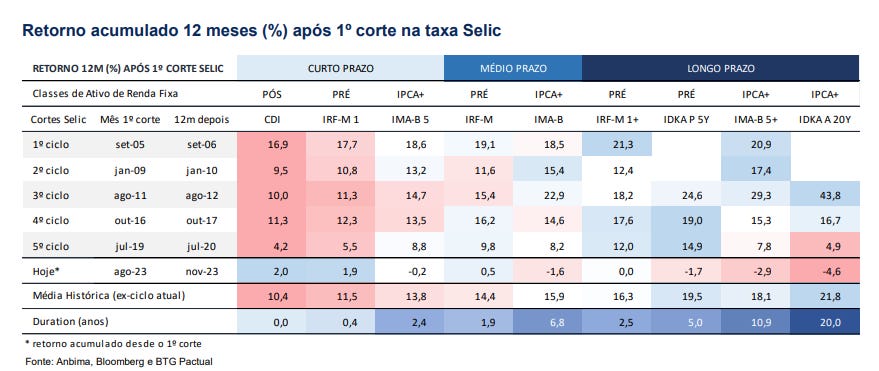

Para isso, fizemos o seguinte exercício: qual o retorno de cada índice de renda fixa no Brasil 12 meses após o 1º corte na taxa Selic? Voltamos para os últimos 5 ciclos de cortes de juros no Brasil e, em todos eles, não apenas o CDI teve o pior retorno acumulado 12 meses, mas os índices com maior duration capturaram o maior retorno no mesmo período.

Replicando o exercício de agosto/23 (mês do 1º corte do BC) para hoje, a relação está invertida: CDI com o melhor retorno e índices de long duration no negativo.

Isto ocorre porque a janela atual coincide com o estresse do mercado global, penalizando a marcação a mercado dos títulos longos.

Contudo, conforme vemos nos gráficos abaixo, reforçamos nosso entendimento que ainda existam prêmios de risco a serem capturados, seja em uma NTN-B 2045, seja em um ativo prefixado com duration acima de 3 anos, dado que as inflações implícitas mais longas ainda permanecem em níveis bastante desancorados ao teto da meta de inflação.

Resumo: Aplicar em Ativos com mais de 5 anos atrelados a Inflação são uma opção interessante, além dos Prés longos também.

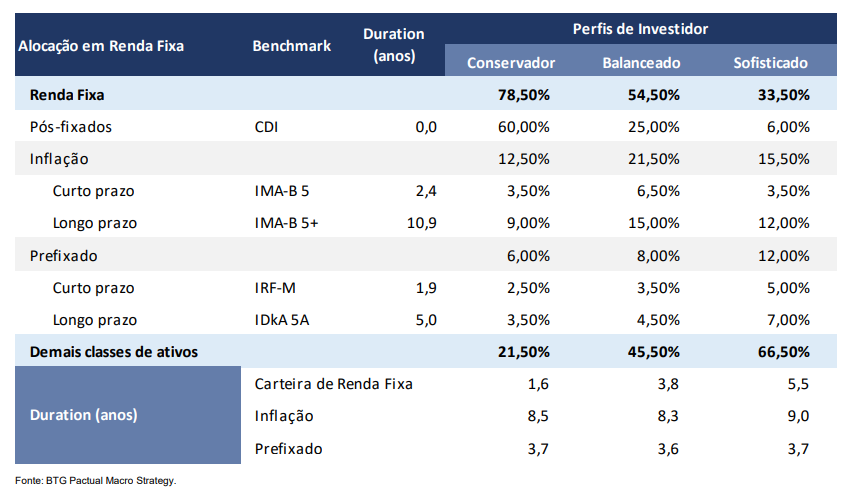

Assim, se você não aplica além do CDI (pós fixado), veja a recomendação da alocação para 3 perfis de risco.

Concluindo: Você pode ganhar dinheiro sem aplicar em Ações. Basta que aplique em produtos mais longos (maior vencimento) e com alguma parcela pré fixada.

Existe outra oportunidade porém no exterior. Mas para isso, você precisará conversar com o seu assessor na Fatorial Investimentos.

Estou a disposição para ajudar você a mudar sua maneira de investir e ganhar com a queda dos juros.

Jansen Costa, CFP

jansen@fatorialinvest.com.br

Acesse meu WhatsApp: wa.me/5521993708738