Edição #807- Visão do Mercado – Newslettter feita às 7:30 am

Vamos as principais destaques do Brasil e do Mundo dessa edição:

China| Ásia

No continente asiático, as bolsas da Coreia do Sul e do Japão experimentaram fortes quedas, impactadas pelo cenário nos EUA. A bolsa chinesa, juntamente com as negociações de minério de ferro, permanece fechada devido a feriados locais.

Japão: PMI/S&P Global de serviços cai para 53,8 em setembro, mas supera previsão de 53,3

O índice dos gerentes de compras (PMI) de serviços do Japão caiu de 54,3 em agosto para 53,8 em setembro, segundo pesquisa da S&P Global. O resultado ficou acima da leitura preliminar e da projeção da FactSet, ambas de 53,3. O indicador também permaneceu acima do nível neutro de 50, ou seja, indicando expansão da atividade. O PMI composto (que engloba serviços e indústria) cedeu de 52,6 em agosto para 52,1 em setembro, também acima da leitura preliminar, que era de 51,8, e em território expansivo.

Minério de Ferro

Minério de ferro negociado na bolsa de Dalian não teve alteração considerando bolsa fechada por feriado.

Participe da nossa Comunidade com notícias :

https://www.linkedin.com/embeds/publishingEmbed.html?articleId=7446126344928226591&li_theme=light

Estados Unidos

ECONOMIA FORTE: Dados sobre vagas de emprego indicam que o mercado de trabalho ainda está forte, por isso, o Dow caiu 1,3%, o S&P 500 caiu 1,4% e o Nasdaq terminou em queda de 1,9%.

POR QUE ECONOMIA FORTE É RUIM? Os EUA vêm tentando freiar sua economia de forma suave, mas isso não tem tido efeito, pois o desempenho econômico continua a crescer, mantendo a inflação alta.

COMO SEGURAR A ECONOMIA? Não tem muita mágica aqui, juros em alta e retirada de liquidez da economia.

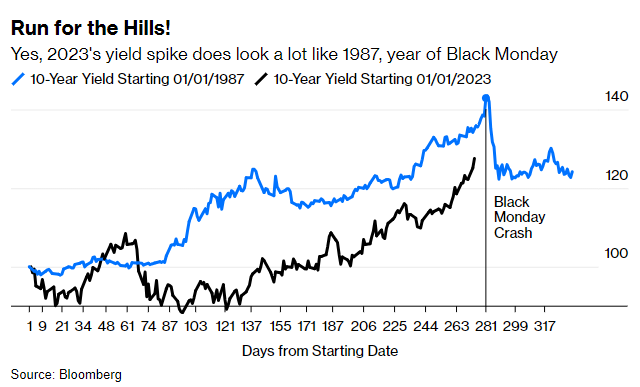

JUROS EM ALTA & MERCADOS EMERGENTES: Os rendimentos do Tesouro de 10 e 30 anos atingiram seus níveis mais altos desde 2007 na sessão. A taxa média da hipoteca fixa de 30 anos, acompanhada de perto, aproximou-se de 8%.

Resumo: Os rendimentos dos títulos do Tesouro dos EUA, tanto de 10 anos quanto de 2 anos, atingiram novos picos, intensificando a aversão ao risco que tem dominado o cenário global. Como resultado, o Dow Jones agora se encontra em território negativo para 2023.

O relatório Jolts divulgado ontem mostrou que o número de vagas de emprego nos EUA em agosto foi de 9,6 milhões, significativamente acima das 8,8 milhões esperadas pelos economistas. Este forte desempenho do mercado de trabalho nos EUA intensificou as preocupações sobre a continuidade do ciclo de alta dos juros pelo Federal Reserve.

Durante esta semana, os EUA continuarão a monitorizar de perto os dados relacionados ao emprego. O relatório semanal de pedidos de auxílio-desemprego será divulgado na quinta-feira (5), e os números da folha de pagamento (payroll) serão revelados na sexta-feira (6). Além disso, hoje serão anunciados os dados de emprego privado (ADP), o PMI de serviços final, as encomendas à indústria, o ISM de serviços e os números semanais de estoques de petróleo.

Brasil

🚨XP POLÍTICA – JCP não será votado com fundos.

Após idas e vindas, a proposta do fim da dedutibilidade do JCP acabou não entrando no substitutivo do deputado Pedro Paulo. Havia expectativa de uma modificação na medida original, com uma versão mais suave para empresas, na linha do mecanismo ACE. A proposta da Fazenda, no entanto, ainda não estava madura. Assim, a votação nesta quarta-feira deverá ser apenas sobre os fundos exclusivos e offshores.

VALOR – Câmara mantém proibição à penhora de único imóvel da família e aprova marco legal das garantias.

A Câmara dos Deputados aprovou nessa terça-feira projeto de lei do marco legal das garantias, que busca diminuir o custo do crédito no país. Entre as mudanças está facilitar que um imóvel seja utilizado como lastro para mais de um empréstimo, diminuindo as taxas de juros pagas. A proposta segue para sanção.

VALOR – ‘Vamos ter surpresas’, diz Prates sobre rede de postos.

O presidente da Petrobras, Jean Paul Prates, disse na terça-feira (3) que “vamos ter surpresas”, ao ser questionado sobre um eventual retorno da companhia para o segmento da distribuição de combustíveis. Perguntado se pretende recomprar a Vibra (ex-BR Distribuidora) ou voltar para o mercado de distribuição de combustíveis, o executivo não quis revelar os planos, mas ressaltou que a empresa precisa estar mais próxima “deste ou do novo consumidor”, seja por meio de combustíveis, biocombustíveis, energia renovável ou por outros caminhos.

Principais itens do Relatório do Dep Pedro Paulo ao PL 4.173/23 que agora trata da tributação das offshore e também dos fundos de investimento.

INTERNACIONAL

1. Alíquota de IR de 6% para tributação opcional do estoque de lucros das offshore e também para atualização do valor de outros ativos internacionais (imóveis, automóveis, embarcações, etc) com pagamento à vista em 31/05/24

2. Manutenção do pagamento anual obrigatório do IR em maio sobre os lucros gerados a partir de 2024 para entidades localizadas em paraíso fiscal ou que tenham renda passiva superior a 40%

3. Manutenção da possibilidade de se optar pela transparência fiscal das offshore e consequente tributação pelo regime de caixa dos ativos que compõe seu portfólio

4. Manutenção das alíquotas progressivas de IR de 0% a 22,5%

5. Manutenção da isenção do IR sobre depósitos não remunerados (isenção também para a variação cambial)

6. Manutenção das regras de informação e tributação de trusts pelo instituidor ou beneficiário

FUNDOS DE INVESTIMENTO

1. Come cotas a partir de 2024 com alíquotas de 15% (fundos longo prazo) e 20% (fundos curto prazo)

2. Tributação do estoque com alíquota de 6% a vista em maio de 2024 ou em 24 parcelas mensais atualizadas pela Selic também a partir de maio de 2024

3. Ficam excluídos do come cotas os FIP, FIA, ETF (exceto de renda fixa) e FIDC enquadrados como entidade de investimento

4. Eventos societários isentos de IR até 31/12/23 e também em 2024 (cumpridos alguns requisitos)

5. Aumento do número mínimo de cotistas para isenção de IR nos FII e Fiagros para 300

O projeto deve ser votado na Câmara dos Deputados nessa quarta-feira, 04/10/23, e ainda pode sofrer novas alterações.

Fonte: Equipe de Planejamento Patrimonial da WHG

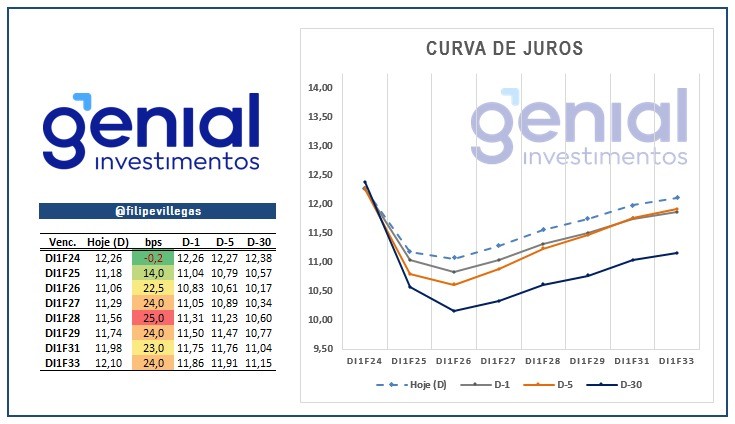

#DI1F31 – Juros futuros sobem mais de 20 pontos, influenciados pelo avanço dos yields e dados mais fortes do mercado de trabalho nos EUA, aguardando payroll na sexta. Curva DI sugere possível desaceleração no corte da Selic em dezembro.

🇧🇷 JUROS EM ALTA: Mais um dia de juros em alta no Brasil devido ao cenário externo. A taxa de 10 anos abriu 24 bps a 12,13%, enquanto a NTN-B longa abriu 11 bps a Inflação + 6,05%

Agenda

▪️ Câmara deve votar taxação de offshore e dos fundos exclusivos

▪️ China: Feriado mantém mercados fechados

▪️ Áustria: Opep+ realiza reunião ministerial

▪️ 09h15 — EUA/ADP: Relatório de empregos no setor privado de setembro

▪️ 10h45 — EUA/S&P Global: PMI composto final de setembro

▪️ 11h00 — EUA/ISM: PMI de serviços de setembro

▪️ 11h00 — EUA: Encomendas à indústria de agosto

▪️ 11h05 — EUA: Presidente do Fed de Kansas City, Jeffrey Schmid, e presidente interina do Fed de St. Louis, Kathleen O’Neill, participam de conferência

▪️ 11h25 — EUA: Diretora do Fed Michelle Bowman discursa

▪️ 11h30 — EUA/DoE: Estoques semanais de petróleo

▪️ 13h00 — Lagarde discursa em universidade em NY

▪️ 14h30 — BC: Fluxo cambial de setembro

Abertura dos Mercados – 04/10/2023

EUA

Dow Jones Futuro (EUA), +0,46%

S&P 500 Futuro (EUA), +0,55%

Nasdaq Futuro (EUA), +0,76%

Ásia

Shanghai SE (China), fechado por feriado

Nikkei (Japão), -0,31%

Hang Seng Index (Hong Kong), fechado por feriado

Kospi (Coreia do Sul), fechado por feriado

ASX 200 (Austrália), -0,22%

Europa

FTSE 100 (Reino Unido), +0,05%

DAX (Alemanha), +0,3%

CAC 40 (França), +0,4%

FTSE MIB (Itália), +0,14%

STOXX 600, +0,17%

Commodities

Petróleo WTI, +0,30%, a US$ 91,10 o barril

Petróleo Brent, +0,33%, a US$ 92,43 o barril

Bitcoin

Os preços do Bitcoin avançam 4,43%, a US$ 28.300,27

Nossa Newsletter também em áudio:

Participe da nossa Comunidade com notícias :

https://chat.whatsapp.com/EYxw26telwyJMjgkOUUiLN